Trong 9 tháng đầu năm 2014, lượng tín dụng đổ vào bất động sản tăng trưởng hơn 12%, tương đương 293.000 tỷ đồng dư nợ tín dụng, vượt mức cao nhất trước đây là 280.000 tỷ đồng.

Với mức tăng trưởng này, tín dụng bất động sản hiện đang cao hơn mức tăng tưởng tín dụng toàn ngành là 10,22%. Vậy con số này thể hiện điều gì?

Hiệu ứng tăng trưởng tín dụng bất động sản được nhiều chuyên gia dự báo sẽ mạnh hơn trong thời gian tới, nhất là khi Thông tư số 36/2014/TT-NHNN của Ngân hàng Nhà nước có hiệu lực vào ngày 1/2/2015 tới. Hệ số rủi ro được giảm từ mức 250% xuống còn 150% khi cho vay bất động sản và chứng khoán.

Như vậy, nếu ngân hàng có 100 đồng vốn điều lệ và hệ số an toàn vốn (CAR) là 9% và hệ số 250% thì ngân hàng chỉ có thể cho vay tối đa là 40 đồng, nhưng nếu hệ số hạ xuống còn 150% thì ngân hàng sẽ được cho vay ra 67 đồng. Hệ số rủi ro càng cao thì số tiền cho vay càng thấp vì phải trích lập dự phòng cao.

Nguyên nhân phải cứu bất động sản

Các chuyên gia nhận định, việc kéo hệ số rủi ro xuống 150% là Ngân hàng Nhà nước đang tìm cách gỡ khó cho thị trường bất động sản. Thực tế cho thấy, nếu thị trường bất động sản khó phục hồi sẽ kéo theo nền kinh tế cũng khó phục hồi.

Tuy nhiên, câu chuyện tín dụng bất động sản tăng trưởng mạnh hơn so với tín dụng toàn ngành đang đặt ra một câu hỏi là ngân hàng đang muốn cứu thị trường bất động sản hay cứu doanh nghiệp sản xuất, đặc biệt là doanh nghiệp nhỏ và vừa? Vì thực tế cho thấy, các doanh nghiệp vừa và nhỏ hầu như bất lực trước “hàng rào” điều kiện mà ngân hàng đặt ra cho đối tượng này.

Tín dụng đổ vào bất động sản tăng cao. Ảnh minh họa

Quan trọng hơn, động thái này dường như đối lập với quan điểm khi nói về thị trường bất động sản trong vài năm trước đây. Theo ông Phan Văn Quý, Ủy viên Ủy ban Pháp luật của Quốc hội, một trong những nguyên nhân khiến hệ thống ngân hàng rơi vào khủng hoảng hồi năm 2011 đến từ thị trường bất động sản.

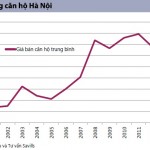

Ông Quý cho rằng, giai đoạn trước năm 2011, tín dụng đổ vào thị trường quá lớn, thậm chí có những năm tín dụng tăng đến 35 – 37%. Tuy nhiên, vốn từ ngân hàng ra thị trường lại không chảy vào sản xuất mà phần lớn dòng tiền lại đổ vào những lĩnh vực nóng sốt như chứng khoán, bất động sản.

Bản thân Ngân hàng Nhà nước cũng nhìn thấy thực trạng này và những rủi ro đi kèm của nó nên đã ban hành Thông tư 13, trong đó, đáng chú ý là hệ số rủi ro đối với các khoản vay được nâng lên 250%. Bên cạnh đó, các quy định cho vay và giảm tỷ trọng cũng được quy định ở mức thấp nhất trong vòng 8 năm trước thời điểm 2011.

Chính động thái siết vốn ngân hàng đổ vào bất động sản cùng với việc lãi suất cho vay tăng cao ở mức 22% đã đẩy ngành bất động sản vào khó khăn. Vào thời điểm đó, không ít chuyên gia khi tham dự các diễn đàn, hội nghị, hội thảo đều đặt câu hỏi về nợ xấu cho bất động sản hiện nay là bao nhiêu. Nhưng cho đến nay, vẫn chưa có câu trả lời thỏa đáng cho câu hỏi này và nợ xấu của bất động sản vẫn là câu hỏi lớn của thị trường.

Không ít chuyên gia cho rằng, các ngân hàng đang bị khủng hoảng do đầu tư quá nhiều vào bất động sản với kì vọng kiếm lợi nhuận cao từ “bong bóng” nhà đất được tạo ra bởi giới đầu cơ.

Tín dụng ồ ạt đổ vào bất động sản có đáng lo ngại?

Trong bối cảnh thị trường hiện nay, vấn đề mà nhiều chuyên gia khăn khăn là việc tín dụng đổ vào bất động sản tăng cao như vậy có đáng lo ngại hay không.

TS. Nguyễn Trí Hiếu, chuyên gia ngân hàng nhận định, tăng trưởng tín dụng vào thị trường bất động sản như vậy là tích cực bởi bản chất tín dụng chảy vào bất động sản thời điểm trước 2011 và thời điểm hiện nay là khác nhau.

“Trước đây, nhà đất được định giá gấp đôi, thậm chí gấp ba lần giá trị thực, các ngân hàng vẫn ồ ạt đầu tư vào lĩnh vực này. Đến khi thị trường bất động sản “đóng băng”, các ngân hàng đứng trước nguy cơ mất thanh khoản. Ngoài ra, tín dụng bất động sản thời điểm đó cũng theo kiểu sẵn sàng cho giới đầu cơ vay với kỳ vọng kiếm được lợi nhuận ngắn hạn từ “bong bóng” giá nhà đất. Đến khi thị trường gặp khó khăn, nhiều ngân hàng đã phải trả giá cho bài học liều lĩnh của mình, hậu quả là có ngân hàng đã buộc phải sáp nhật, hợp nhất để tồn tại, cứu nguy thanh khoản”, ông Hiếu phân tích.

Ông Hiếu cũng nhận định, tín dụng bất động sản hiện tại đã khác với trước. Hiện nay, các ngân hàng đã thấm nhuần bài học đó và việc cho vay cũng thực hơn với nhu cầu của thị trường. Có nghĩa là, khi ngân hàng cho vay đã tính đến rủi ro nên rất cân nhắc và sẽ chỉ cho vay với nhu cầu mua nhà thật.

Tuy nhiên, ông Hiếu cho rằng hiện nay vẫn còn một vấn đề rất rủi ro cho cả ngân hàng, người vay và chủ đầu tư, đó là việc các chủ đầu tư được phép huy động vốn của người dân để thực hiện dự án khi hoàn thiện phần móng.

“Quy định này dễ gây rủi ro cho người dân vì họ không có đủ năng lực để nhận biết được doanh nghiệp nào tốt, doanh nghiệp nào thực sự có tiềm lực khi doanh nghiệp nào cũng cố tô vẽ cho mình một hình ảnh thật tốt đẹp khi huy động vốn từ người dân. Về phía người dân thì luôn tin tưởng và góp tiền với kì vọng sẽ nhận được nhà trong vài năm tới. Tuy nhiên, thực tế có rất nhiều trường hợp người dân không thể có nhà vì chủ đầu tư không đủ năng lực để hoàn thành dự án”, ông Hiếu phân tích.

Ông Hiếu cho rằng, Việt Nam nên chấm dứt tình trạng cho phép chủ đầu tư huy động vốn từ dân để xây dựng dự án nhà ở. Tại Mỹ, các chủ đầu tư có thể xây dựng dự án và đưa cho ngân hàng duyệt, nếu ngân hàng chấp thuận thì sẽ tài trợ vốn cho doanh nghiệp làm dự án này. Sau khi hoàn thiện dự án, doanh nghiệp sẽ bán nhà và lấy tiền đó trả cho ngân hàng. Còn người mua nhà, nếu thiếu tiền thì đi vay ngân hàng. Cách làm này an toàn cho cả ba đối tượng là ngân hàng, người dân và chủ đầu tư.

Leave a Reply